Nhiều ngân hàng có số dư nợ xấu đã tăng vọt trong nửa đầu năm, điều này phản ánh tình hình kinh doanh kém khởi sắc của ngành ngân hàng nói riêng và của cả nền kinh tế nói chung.

Nhiều ngân hàng có số dư nợ xấu đã tăng vọt trong nửa đầu năm. Ảnh minh họa. Nguồn ảnh: Internet.

Nhìn vào liệu tài chính hợp nhất quý 2 năm 2023 có thể thấy, Ngân hàng TMCP Quân Đội (MB; Mã chứng khoán: MBB) có thu nhập lãi thuần đạt 9.481 tỷ đồng, so với cùng kỳ tăng gần 6%.

Theo đó, hoạt động mua bán chứng khoán kinh doanh và chứng khoán đầu tư của MB tăng trưởng mạnh 226% và 122%, lần lượt đem về cho ngân hàng này 112 tỷ đồng và 109 tỷ đồng. Bên cạnh đó, nhà băng này cũng ghi nhận lãi thuần từ hoạt động khác là 629 tỷ đồng, so với cùng kỳ năm trước tăng 11%.

Trong kỳ, MB ghi nhận lãi thuần từ hoạt động dịch vụ giảm 15% (đạt 861 tỷ đồng). Lãi thuần từ hoạt động kinh doanh ngoại hối của nhà băng này cũng giảm 31% (đạt 325 tỷ đồng). Thu nhập góp từ góp vốn mua cổ phần giảm mạnh 72% (xuống còn hơn 33 tỷ đồng).

Kết quả, khi trừ đi các chi phí hoạt động thì ngân hàng ghi nhận lợi nhuận trước thuế quý tăng nhẹ 4% (đạt 6.223 tỷ đồng). Luỹ kế 6 tháng đầu năm 2023, MB báo lợi nhuận trước thuế đạt 12.735 tỷ đồng, so với cùng kỳ năm trước tăng 7%.

Tổng tài sản của MB giữa năm 2023 đạt 806.238 tỷ đồng, tăng gần 11% so với đầu năm, trong đó cho vay khách hàng tăng 12,5% (lên 518.071 tỷ đồng). Trong 6 tháng đầu năm tiền gửi của khách hàng tại MB cũng tăng hơn 7% (lên 475.406 tỷ đồng). Tỷ lệ CASA của MB giảm nhẹ từ 34,9% tại thời điểm cuối quý 1 năm 2023 xuống 34,6%.

MB có số dư nợ xấu của tăng 49% so với đầu năm. Nguồn ảnh: Internet.

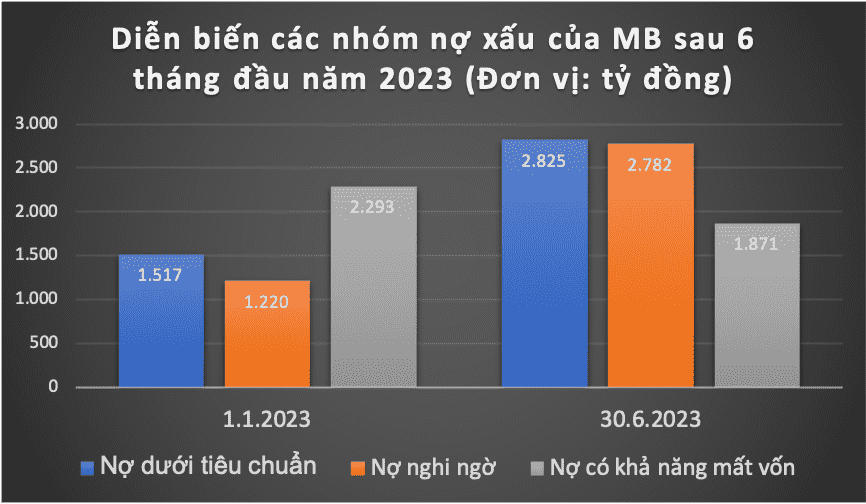

Được biết, về chất lượng cho vay, ngân hàng này có số dư nợ xấu của tăng 49% so với đầu năm (lên 7.480 tỷ đồng). Theo đó, so với 6 tháng trước nợ dưới tiêu chuẩn cùng nợ nghi ngờ tăng vọt, lần lượt là 86,2% và 128%. Tính đến thời điểm 30/6/2023 tỷ lệ nợ xấu của MB lên mức 1,44%, trong khi đầu năm là 1,09%.

Nhìn lại hoạt động cho vay của MB, từ năm 2017 đến năm 2022, tổng dư nợ của MB tăng từ 184.188 tỷ đồng lên 450.574 tỷ đồng, tương đương với việc tăng gần gấp 2,4 lần trong thời gian 6 năm. Tuy nhiên, một điều dễ thấy nữa đó là từ năm 2017 đến 2022, có sự gia tăng của các nhóm nợ xấu.

Theo đà tăng của tổng dư nợ, tổng nợ xấu của MB cũng có xu hướng tăng nhưng với tốc độ khá chậm trong giai đoạn từ 2017 đến 2019, từ 2.218 tỷ đồng lên 2.887 tỷ đồng. Trong giai đoạn này, tỷ lệ nợ xấu được cải thiện, giảm từ 1,2% xuống còn 1,15%.

Tổng nợ xấu của MB trong giai đoạn từ năm 2020 đến 2022 gia tăng mạnh từ 3.248 tỷ đồng trong năm 2020, đi ngang trong năm 2021 sau đó đột biến tăng lên ngưỡng 5.031 tỷ đồng. Tương ứng với việc nợ xấu năm 2022 tăng đến 1.764 tỷ đồng chỉ trong 1 năm (tỷ lệ tăng là 54%).

Trong 3 nhóm nợ xấu, nợ xấu Nhóm 4 - Nợ nghi ngờ liên tục gia tăng "bền vững" mỗi năm (tăng từ 668 tỷ đồng trong năm 2017 lên 1.221 tỷ đồng trong năm 2022). Đây là nhóm nợ có độ rủi ro chỉ sau Nhóm 5 - Nợ có khả năng mất vốn.

Bên cạnh đó, nhóm có rủi ro mất vốn cao nhất nợ xấu nhóm 5, tuy có tăng giảm qua từng năm nhưng chỉ trong năm 2022 vừa qua lại tăng đột biến từ 819 tỷ đồng lên 2.293 tỷ đồng. Điều này đồng nghĩa, về giá trị tuyệt đối, nợ xấu nhóm 5 đã tăng tới 2,8 lần chỉ trong 1 năm.

Trong năm 2022, toàn bộ 3 nhóm nợ xấu của ngân hàng này đều đã đạt đỉnh cao nhất trong 6 năm kể từ khi CEO Lưu Trung Thái nắm giữ chức vụ Tổng Giám đốc.

Theo báo cáo lưu chuyển tiền tệ, dòng tiền kinh doanh của MB đang âm hơn 23.000 tỷ đồng. Tiền và các khoản tương đương tiền giảm 36,8% (về mức 43.716 tỷ đồng).

Về việc xử lý nợ, ông Nguyễn Quốc Hùng - Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho hay, thời gian qua việc thu hồi nợ còn gặp nhiều vướng mắc. Nhiều tài sản bảo đảm có giá trị lớn liên quan đến bất động sản nhưng thị trường gần như "đóng băng" cũng gây khó cho việc xử lý tài sản. Bên cạnh đó, một số khách hàng có nợ xấu bất hợp tác, khó thương lượng. Còn có hiện tượng lập nhóm bùng nợ tràn lan trên mạng xã hội, kêu gọi không trả nợ đặc biệt là nhóm khách hàng vay tiêu dùng.

Được biết, Thông tư 02/2023/TT-NHNN của Ngân hàng Nhà nước sẽ tạo điều kiện thuận lợi cho các ngân hàng nói chung và Ngân hàng Quân đội nói riêng trong việc kiểm soát nợ xấu do nó cho phép các nhà băng tái cơ cấu/duy trì phân loại nợ đối với các khoản nợ đáp ứng các tiêu chí nhất định và phân bổ chi phí dự phòng cho các khoản nợ được tái cơ cấu này trong 2 năm.

Theo VNDIRECT Research dự báo, trong giai đoạn 2023 – 2024 tỷ lệ nợ xấu của Ngân hàng Quân đội sẽ đạt 1,5 – 1,6%, chi phí dự phòng nợ xấu của nhà băng này năm 2023 có thể ở mức ở mức 9.200 tỷ đồng và năm 2024 là 11.100 tỷ đồng.

VNDIRECT Research cho hay, trong giai đoạn 2023 – 2024 tỷ lệ thu nhập lãi thuần (NIM) hợp nhất của MBB có thể đạt 5,6% (giảm nhẹ so với mức 5,8% trong năm 2022).

Tuy vậy nợ xấu tăng cao nhưng triển vọng kinh doanh của MBB vẫn được đánh giá khá hấp dẫn trong dài hạn.

Theo các chuyên gia phân tích thuộc VNDIRECT Research, nếu bỏ qua những bất ổn trong ngắn hạn thì Ngân hàng Quân đội có tiềm năng tăng trưởng hấp dẫn trong dài hạn. Tăng trưởng tín dụng của ngân hàng này có thể đạt mức trên trung bình ngành nhờ được hỗ trợ bởi nguồn vốn dồi dào, việc tham gia tái cơ cấu tổ chức tín dụng yếu kém, và lợi thế ở các lĩnh vực có tiềm năng tăng trưởng cao như năng lượng tái tạo hay bán lẻ.

Ngoài ra, với lợi thế tỷ lệ CASA đầu ngành, MBB sẽ có lợi thế về chi phí vốn, giúp duy trì tỷ lệ NIM ở trong nhóm tốt nhất thị trường. Ngân hàng này đang sở hữu hệ sinh thái dịch vụ tài chính đa dạng hỗ trợ tăng trưởng bền vững trong dài hạn, trong đó bao gồm cho vay tiêu dùng, bảo hiểm (nhân thọ và phi nhân thọ), môi giới chứng khoán và quản lý quỹ. Công ty con và liên kết cung cấp dịch vụ ngoài hoạt động cho vay truyền thống đã đóng góp vào 11% lợi nhuận trước thuế hợp nhất của nhà băng này trong năm 2022, với dư địa tăng trưởng đáng kể.

|

Mới đây, ông Trần Ngọc Báu, thành viên Hội đồng quản trị, Giám đốc điều hành WiGroup đã đưa ra dự báo, nợ xấu của ngành ngân hàng có thể sẽ đạt đỉnh vào nửa đầu năm 2024 nếu như không có những biến động lớn trong kinh tế toàn cầu. Theo vị này, xét về tổng thể thì áp lực nợ xấu của ngân hàng là rất lớn và chưa có dấu hiệu tạo đỉnh trong năm 2023, sự kỳ vọng sẽ được dồn vào năm 2024. Tuy nhiên, tất cả đều phụ thuộc phần lớn vào sự phục hồi của kinh tế trong nước, thị trường bất động sản và sức tiêu dùng của các nền kinh tế lớn, những điểm mà đến lúc này chúng ta vẫn chưa thấy nhiều điểm sáng. |