Theo số liệu của của FiinGroup (cập nhật đến 17/3/2023) ghi nhận 69 tổ chức phát hành có một hoặc nhiều hơn lô trái phiếu lưu hành đã không thể đáp ứng nghĩa vụ nợ với tổng giá trị 94,43 nghìn tỷ đồng. Theo đó, có 65 tổ chức phát hành vi phạm nghĩa vụ nợ và 4 tổ chức phát hành có trái phiếu doanh nghiệp đến hạn nhưng đã được tái cơ cấu nợ.

Có 43 trong tổng số 69 tổ chức phát hành chậm trả là doanh nghiệp trong ngành bất động sản (tổng giá trị chậm trả nợ ở mức 78,9 nghìn tỷ đồng), chiếm 83,6% với tổng giá trái phiếu doanh nghiệp của các doanh nghiệp chậm trả nợ trái phiếu.

Có 36,2% doanh nghiệp chậm trả trái phiếu có sức khỏe tín dụng yếu

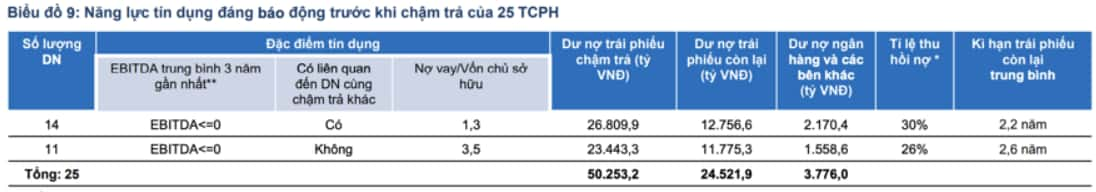

Theo FiinGroup thống kê, có 14 trong 69 tổ chức phát hành chậm trả phải chịu ảnh hưởng tiêu cực từ bên liên quan có sức khỏe tín dụng rất yếu, đặc điểm tín dụng là hoạt động kinh doanh không hiệu quả và sử dụng đòn bẩy tài chính rất cao. Theo đó, có 1 doanh nghiệp sản xuất niêm yết và 13 doanh nghiệp bất động sản không niêm yết.

Được biết, 13 doanh nghiệp bất động sản này là các công ty dự án hoạt động phụ thuộc chủ yếu vào công ty mẹ hoặc bên liên quan. Tuy vậy, bởi vì công ty mẹ hoặc bên liên quan cũng đang chậm trả trái phiếu và căng thẳng thanh khoản thế nên khả năng 13 doanh nghiệp này nhận được sự trợ giúp tài chính từ bên liên quan là rất ít, đó là chưa kể đến việc phải gánh thêm nghĩa vụ nợ từ công ty mẹ/ các bên liên quan.

Đối với tổ chức phát hành niêm yết trong ngành sản xuất, ngoài các đặc điểm tín dụng tương tự thì về tình hình kinh doanh có nhiều thay đổi có tác động tiêu cực đến khả năng trả nợ, gồm: thay đổi lớn về cơ cấu cổ đông, thay đổi ban lãnh đạo hoặc lãnh đạo chủ chốt, trong giai đoạn 2018-2022 dòng tiền từ hoạt động, kiểm toán đưa ra ý kiến loại trừ, vi phạm nghĩa vụ thuế, nợ bảo hiểm xã hội hoặc tài sản bị ngân hàng công bố phát mại.

Đối với 11 tổ chức phát hành còn lại, tuy không có bên liên quan cũng đang bị chậm trả nhưng lại sở hữu sức khỏe tín dụng rất yếu do hiệu quả kinh doanh kém và đòn bẩy tài chính rất cao. Chủ yếu trong đó là công ty dự án trong lĩnh vực bất động sản.

Vậy nên, rất khó để 25 doanh nghiệp có thể đáp ứng tiếp các nghĩa vụ nợ còn lại. Nếu cần thanh lý tài sản, tỷ lệ thu hồi nợ nhóm này ở mức khiêm tốn (dưới 30%) nếu dựa theo giá trị sổ sách. Nguyên nhân là việc tăng vốn vay chưa được sử dụng hiệu quả cho việc hình thành tài sản cố định và tồn đọng ở phải thu lớn.

Nguồn ảnh: Internet.

Hầu hết các tổ chức niêm yết chậm trả có rủi ro tài chính ở mức cao

Cũng theo phân tích của FiinGroup, rủi ro tài chính của hầu hết tổ chức phát hành niêm yết chậm trả ở mức Cao hoặc Rất cao giai đoạn 2019-2021. FiinGroup tập trung phân tích 14 tổ chức phát hành niêm yết trên tổng số 69 tổ chức phát hành chậm trả.

Nguồn ảnh: Internet.

Số liệu 2019-2021 cho thấy 10/14 các doanh nghiệp niêm yết chậm trả có từ 3/5 chỉ số ở mức độ rủi ro cao hoặc rất cao. 4 doanh nghiệp còn lại tuy chỉ có 1 đến 2 chỉ số tài chính ở mức cao nhưng vẫn rơi vào tình trạng căng thẳng thanh khoản.

Điều này cho thấy phân tích dữ liệu tài chính tổng quan trong quá khứ đã dự đoán một phần rủi ro thanh khoản của doanh nghiệp trong tương lai. Ngoài ra, sự ổn định của dòng tiền kinh doanh và các yếu tố định tính khác nên được cân nhắc để đánh giá chính xác khả năng trả nợ của doanh nghiệp.

5 chỉ số tài chính được sử dụng ở trên đánh giá các yếu tố sau: (1) khả năng trả lãi vay, (2) khả năng trả nợ bằng hoạt động kinh doanh chính, (3) áp lực trả nợ ngắn hạn, (4) cấu trúc nguồn vốn và (5) sự ổn định của dòng tiền được tạo ra từ hoạt động kinh doanh.

Rủi ro thanh khoản được thể hiện tập trung ở khả năng trả lãi vay, khả năng trả nợ bằng hoạt động chính và sự ổn định của dòng tiền từ hoạt động kinh doanh. Cấu trúc nguồn vốn trong 3 năm trước khi căng thẳng thanh khoản của một nửa các doanh nghiệp không ở mức rủi ro Cao đến Rất cao.

Tới 48% doanh nghiệp chậm trả nợ trái phiếu có liên quan đến nhau

Điều đặc biệt là nhìn vào mối quan hệ của 48% tổ chức phát hành chậm trả có thể thấy khi đánh giá tín nhiệm của các tổ chức phát hành, ảnh hưởng tiêu cực từ các bên liên quan cần được cân nhắc.

Được biết, 27% tổ chức phát hành chậm trả thuộc cùng một tập đoàn (theo quan hệ sở hữu mẹ-con, hoặc cùng một công ty mẹ) và 13% tổ chức phát hành chậm trả có cùng pháp nhân đại diện/ sở hữu, 7% còn lại là đối tác liên kết, góp vốn đầu tư của nhau.

Nguồn ảnh: Internet.

Đơn vị xếp hạng tín nhiệm này cho rằng, sức khỏe tài chính của doanh nghiệp bị ảnh hưởng tiêu cực do tác động bởi các yếu tố bên ngoài. Theo đó, trong 33 doanh nghiệp chậm trả có liên quan với nhau, doanh nghiệp hoạt động trong lĩnh vực bất động sản là 24 và 14 doanh nghiệp kinh doanh kém hiệu quả với EBITDA trung bình 3 năm (2019-2021) trước đó là số âm, tức không có lãi.

Là thành phần quan trọng trong chuỗi cung ứng hoặc doanh thu của công ty, bên liên quan có ảnh hưởng đáng chú ý. Một khi bên liên quan rơi vào trạng thái căng thẳng thanh khoản, khả năng sinh lời khiến nguồn tiền dùng để trả nợ bị ảnh hưởng.

Ngoài ra, nếu khiến doanh nghiệp sử dụng các nguồn lực của mình vì lợi ích của một bên khác, thay vì chính mình thì ảnh hưởng của bên liên quan đặc biệt đáng chú ý. Một số dấu hiệu cho thấy nguồn lực bị luân chuyển sang bên khác như: (1) đầu tư ngoài hoạt động kinh doanh cốt lõi, (2) các khoản vay của công ty liên quan, (3) tài sản bị bán hay cầm cố cho khoản vay của bên liên quan hoặc tài sản được mua với giá không hợp lý từ các bên liên quan.