Chất lượng tài sản của Ngân hàng TMCP Quân Đội trong quý 1/2023 đã suy giảm đáng kể khi tỷ lệ nợ xấu tăng mạnh lên mức 1,8% (tăng 65 điểm cơ bản so với quý 4/2022). Tỷ trọng nợ nhóm 2 trên tổng dư nợ cũng lên đến 3,5% (tăng mạnh 180 điểm cơ bản so với quý 4/2022).

Chủ yếu nguyên nhân là do phát sinh từ hoạt động cho vay mảng bất động sản, tbao gồm cả các khoản cho vay các doanh nghiệp phát triển bất động sản và cho vay mua nhà. Nợ xấu tăng đột biến dẫn đến tỷ lệ bao phủ nợ xấu (LLR) của nhà băng này vào cuối quý 1/2023 chỉ còn đạt 138% (so với mức 238% hồi quý 4/2022).

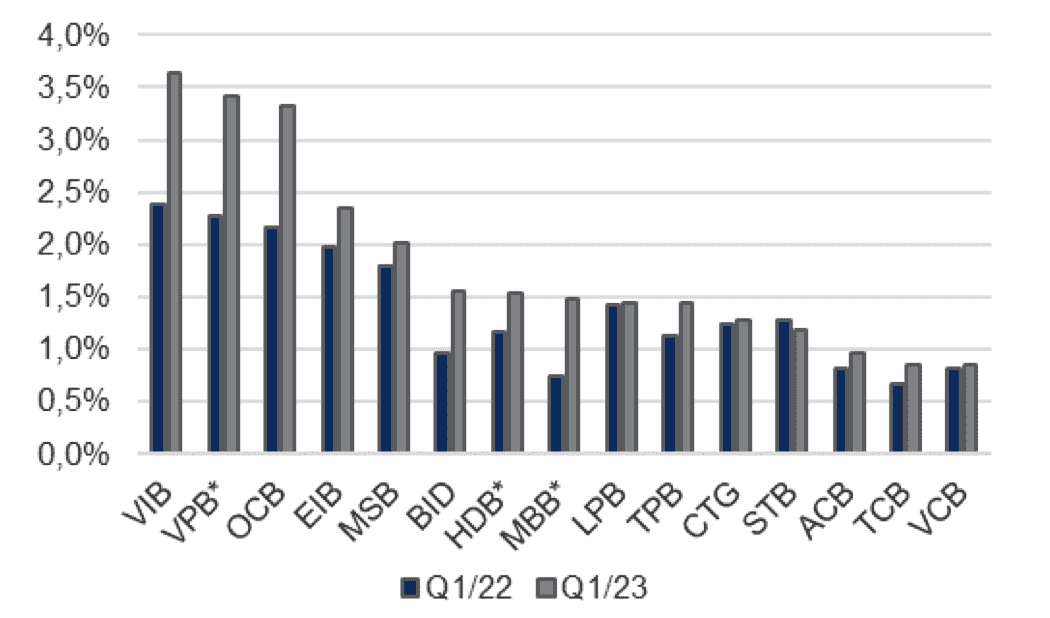

Tỷ lệ nợ xấu quý 1/2023 của các ngân hàng thương mại cổ phần niêm yết (MBB, VPB, HDB chỉ tính tỷ lệ nợ xấu của Ngân hàng mẹ). (Nguồn: VNDIRECT Research, Báo cáo của các ngân hàng)

Dù sự gia tăng của nhóm nợ 2/nợ xấu đã gây ra những lo ngại nhất định, tuy nhiên VNDIRECT Research cho rằng ngân hàng này vẫn có thể kiểm soát được nợ xấu cũng như tỷ lệ LLR trong năm 2023.

Hiện thị trường đang ghi nhận nhiều chuyển biến theo chiều hướng tích cực trong ngành bất động sản và năng lượng tái tạo, đây là hai lĩnh vực mà Ngân hàng Quân đội có mức dư nợ tín dụng đáng kể.

Chẳng hạn như Tập đoàn Novaland (mã cổ phiếu: NVL – sàn: HoSE), đây là một khách hàng lớn của Ngân hàng Quân đội trong lĩnh vực bất động sản, doanh nghiệp đã có thể tái khởi động một số dự án quy mô lớn nhờ sự hỗ trợ về mặt pháp lý đến từ Chính phủ. Từ đó cho phép doanh nghiệp này hoàn thành các dự án và cải thiện dòng tiền.

Còn với lĩnh vực năng lượng tái tạo, nhiều chủ đầu tư dự án không kịp hoàn thành thủ tục COD đã có thể nhận được mức giá mua điện tạm thời trong khi đàm phán về cơ chế giá điện với Tập đoàn Điện lực Việt Nam (EVN), từ đó giúp giảm thiểu rủi ro vỡ nợ.

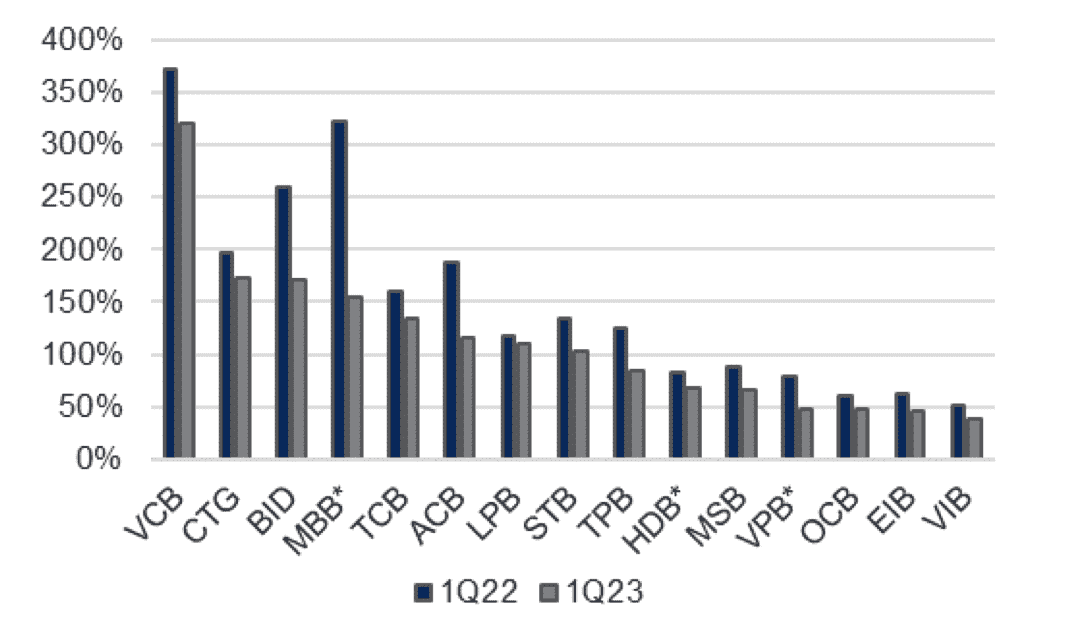

Tỷ lệ bao phủ nợ xấu quý 1/2023 của các ngân hàng thương mại cổ phần niêm yết (MBB, HDB, VPB chỉ tính ngân hàng mẹ). (Nguồn: VNDIRECT Research, Báo cáo của các ngân hàng)

Được biết, Thông tư 02/2023/TT-NHNN của Ngân hàng Nhà nước sẽ tạo điều kiện thuận lợi cho các ngân hàng nói chung và Ngân hàng Quân đội nói riêng trong việc kiểm soát nợ xấu do nó cho phép các nhà băng tái cơ cấu/duy trì phân loại nợ đối với các khoản nợ đáp ứng các tiêu chí nhất định và phân bổ chi phí dự phòng cho các khoản nợ được tái cơ cấu này trong 2 năm.

Theo VNDIRECT Research dự báo, trong giai đoạn 2023 – 2024 tỷ lệ nợ xấu của Ngân hàng Quân đội sẽ đạt 1,5 – 1,6%, chi phí dự phòng nợ xấu của nhà băng này năm 2023 có thể ở mức ở mức 9.200 tỷ đồng và năm 2024 là 11.100 tỷ đồng.

VNDIRECT Research cho hay, trong giai đoạn 2023 – 2024 tỷ lệ thu nhập lãi thuần (NIM) hợp nhất của MBB có thể đạt 5,6% (giảm nhẹ so với mức 5,8% trong năm 2022).

Tỷ lệ NIM hợp nhất của Ngân hàng Quân đội trong quý 1/2023 đạt 5,7% (tăng 10 điểm cơ bản so với quý 1/2022). So với quý 4/2022 thì tỷ lệ NIM hợp nhất của MBB chỉ giảm 10 điểm cơ bản. Đây có thể được xem là kết quả tốt hơn nhiều so với các nhà băng cùng có tỷ trọng cho vay cao ở mảng bất động sản và đầu tư trái phiếu doanh nghiệp.

|

Theo các chuyên gia phân tích thuộc VNDIRECT Research, nếu bỏ qua những bất ổn trong ngắn hạn thì Ngân hàng Quân đội có tiềm năng tăng trưởng hấp dẫn trong dài hạn. Tăng trưởng tín dụng của ngân hàng này có thể đạt mức trên trung bình ngành nhờ được hỗ trợ bởi nguồn vốn dồi dào, việc tham gia tái cơ cấu tổ chức tín dụng yếu kém, và lợi thế ở các lĩnh vực có tiềm năng tăng trưởng cao như năng lượng tái tạo hay bán lẻ. Ngoài ra, với lợi thế tỷ lệ CASA đầu ngành, MBB sẽ có lợi thế về chi phí vốn, giúp duy trì tỷ lệ NIM ở trong nhóm tốt nhất thị trường. Ngân hàng này đang sở hữu hệ sinh thái dịch vụ tài chính đa dạng hỗ trợ tăng trưởng bền vững trong dài hạn, trong đó bao gồm cho vay tiêu dùng, bảo hiểm (nhân thọ và phi nhân thọ), môi giới chứng khoán và quản lý quỹ. Công ty con và liên kết cung cấp dịch vụ ngoài hoạt động cho vay truyền thống đã đóng góp vào 11% lợi nhuận trước thuế hợp nhất của nhà băng này trong năm 2022, với dư địa tăng trưởng đáng kể. |

Theo Tạ Ngọc/ Diễn đàn sự thật

https://www.facebook.com/groups/4054824701243922/posts/6623429184383448/?